Son yıllarda fiyatlardaki astronomik artışlarla birlikte konut almak giderek zorlaşırken, faizlerdeki yükseliş sonucu ipotekli satışlar tarihi düşük seviyelere geriledi.

Türkiye genelinde 2023 yılında konut satışları 9 yılın en düşük seviyesine gerilerken, ipotekli satışlarda 14 yılın dibi görüldü.

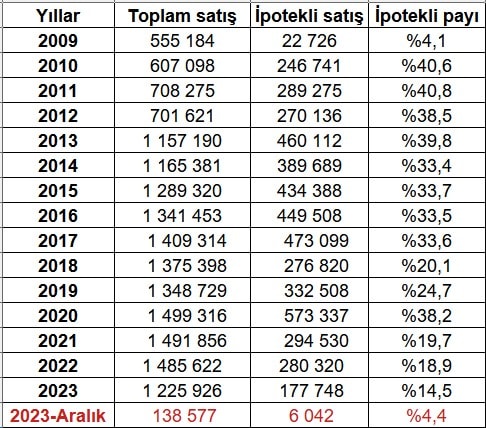

Toplam konut satışları 2023'te bir önceli yıla göre yüzde 17,5 oranında düşüşle 1 milyon 225 bin 926 adede gerilerken, ipotekli satışlar yüzde 36,6 düşüşle 177 bin 748 oldu.

İPOTEKLİ SATIŞ PAYI YÜZDE 4,4'E KADAR GERİLEDİ

TÜİK verilerine göre, 2020'de 573 bin 337'ye kadar yükselen ipotekli satış adedinde 2009 sonrası dönemin dip seviyesi görülmüş oldu.

2020 yılında yüzde 38,2, 2021'de yüzde 19,7, 2022'de yüzde 18,9 olan toplam konut satışlarında ipotekli satış payı, 2023'te yüzde 14,5 ile 14 yılın dibine geriledi. Bu oran 2011 yılında yüzde 40,8 ile tarihi zirveyi görmüştü.

Türkiye'de ipotekli konut satışları aralık ayında geçen yılın aynı dönemine göre yüzde 72,3 düşüşle 6 bin 42'ye kadar geriledi. Toplam konut satışlarında ipotekli satış payı aralıkta yüzde 4,4'e kadar geriledi. Bu oran da 2009 sonrasındaki dönemin aylık bazda en düşüğü olarak kayıtlara geçti.

Konut satışlarında ipotekli satış payı Temmuz 2020'de yüzde 57'yi görmüştü.

İpotekli satışların aralıkta 1831'i, 2023 genelinde 53 bin 455'i ilk el satış oldu.

HEM FAİZLER YÜKSELDİ HEM KREDİLER KISILDI

Merkez Bankası (TCMB) verilerine göre, konut fiyatları Kasım 2023 itibarıyla son bir yılda yüzde 82,8 arttı. Son üç yıldaki birikimli artış ise tam yüzde 656 oldu.

Türkiye genelinde ortalama bir konutun metrekare fiyatı kasımda 30 bin 318,6 TL'ye yükseldi. Böylece 100 metrekarelik ortalama bir konutun fiyatı da 3 milyon 31 bin 860 TL'ye ulaştı.

Bu rakam İstanbul'da 4 milyon 453 bin 250 TL'ye, Ankara'da 2 milyon 329 bin 160 TL'ye, İzmir'de 3 milyon 546 bin 530 TL'ye ulaştı.

Konut kreidisi faizleri de mayıs seçimleri öncesinde yıllık yüzde 16 seviyelerinde iken şu an yüzde 42'lere kadar geldi.

Konut fiyatları artarken bankalar son dönemde hem faizleri yükseltti hem de konut fiyatına oranla düşük miktarda krediler vermeye başladı.

Yüksek enflasyon ortamı, belirsizlikler ve yurt dışından uzun dönemli TL finansman imkanlarının ortadan kalkması, bankaları konut kredisinde frene basmaya yöneltti.

Konut kredisinde gerekli taksitleri ödeyebilecek gelire sahip hane sayısı da son yıllarda giderek azaldı.