Köşemde, indirim yoluyla giderilemeyen ve sonraki döneme devreden Katma Değer Vergisi’nin mükelleflerin üzerinde finansman yükü olarak kalmaması için yapılan çalışmalar ile ilgili birçok yazımı okudunuz. İlk yazım 9 Haziran 2017’de “Katma Değer Vergisi’nde İngiliz modeli mi?”, ikinci yazım 18 Eylül 2017’de “Sonraki döneme devreden KDV sorununu çözen tarih yazar…” ve üçüncü yazım da 31 Mart 2018’de “Doğmamış çocuğa don biçilmez...” başlıklı idi.

O yıllarda süreç; devreden Katma Değer Vergisi’ni mükelleflere İngiliz modelini esas alarak 5 gün içinde iade edeceğiz ile başlayıp, Meclis genel kurulunda “maliyet unsurlarının tam olarak hesaplanamadığı...” gerekçesiyle düzenleme yasa tasarısından çıkarılarak hüsranla sonuçlanmıştı. Yazılarımda bu tutarların iade edilemeyeceğini, Gelir ve Kurumlar Vergisi uygulamasında gider yazılmasının ancak mümkün olabileceğini yazmış ve önermiştim.

Gelir İdaresi Başkanlığı tarafından hazırlanan vergi düzenlemeleri önerilerinin içinde bu konu tekrar gündeme geldi. İlk gündeme gelişinden 7 yıl sonra işaret ettiğim noktaya gelindi ama 39 yıllık sorunun çözümü yine kolay görünmüyor.

Bugün sizlere, yasa teklifi içinde yer alması muhtemel bu düzenleme önerisini analiz etmek istiyorum.

5 YILDAN FAZLA DEVREDEN KDV’NİN GİDER VEYA MALİYET OLARAK DİKKATE ALINMASI

Mükelleflerin alışları dolayısıyla ödedikleri KDV’nin, satışları üzerinden tahsil ettikleri KDV’den fazla olması halinde, aradaki fark mükelleflere iade edilmeyip, sonraki dönemlerde hesaplanan KDV’den mahsup edilmek üzere devrediliyor.

Taslak düzenleme önerisinde; mükelleflerce KDV beyannamelerinde yer alan indirilecek KDV tutarlarının 5 takvim yılı süresince indirim yoluyla giderilmemesi halinde, bu süre sonunda yapılacak vergi incelemesi ile bu devreden KDV tutarının mükelleflerin Gelir veya Kurumlar Vergisi’nin

tespitinde gider olarak dikkate alınması yolu önerilmektedir.

Ayrıca birleşme, devir ve bölünme işlemlerinde, bu işlemler nedeniyle devreden KDV ve iade hakkının 5 takvim yılı kriterine veya zamanaşımına bağlı olmaksızın vergi incelemesi yoluyla yeni şirkete devrine imkân sağlanması da öneriliyor.

BEŞ YIL GEÇSİN, İNCELEME YAPALIM, DEVİRLER DOĞRU İSE GİDER YAZ!

Katma Değer Vergisi üretimin her aşamasında yaratılan değeri vergilendiren ve nihai tüketici üzerinde kalması gereken bir vergidir. İndirim yolu ile giderilemeyen Katma Değer Vergisi, Katma Değer Vergisi Kanunu’nun yürürlüğe girdiği 1985 yılından bu yana mükellefler üzerinde finansman yükü olarak kalmaktadır.

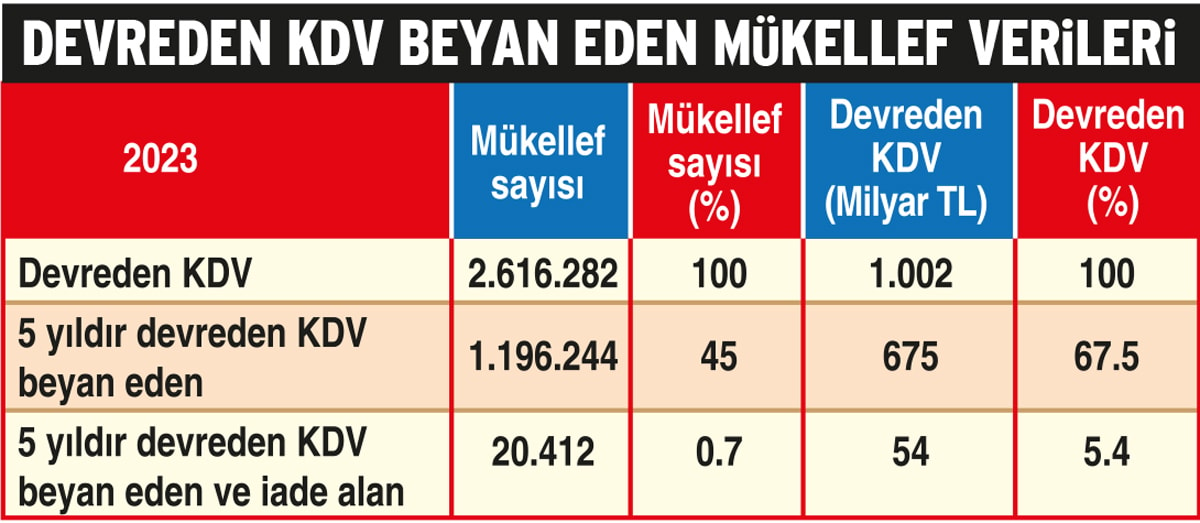

Benim tam yedi yıl önce önerdiğim Gelir ve Kurumlar Vergisi uygulamasında gider yazdırma noktasına gelinmesi olumlu olmakla birlikte; gider yazdırmak için bile beş yıllık bir süre geçecek sonra vergi incelemesi yapılacak ve ondan sonra gider yazma işlemi gerçekleşecek deyim yerindeyse “ölme eşeğim ölme (yaza yonca bitecek)” durumu söz konusu. Vergi inceleme oranı %1.6 olan ülkemizde devreden KDV beyanı nedeniyle incelenecek mükellef sayısı dikkate alındığında, bu çözümün çözüm olmadığı açık. İnceleme elemanlarının mesaisini vergi incelemesi için harcamak yerine, niçin devir rakamını gider yazmak isteyen mükellefe harcasınlar? Ülkede enflasyon uçmuş gitmiş, para pul olmuş. Getirilen çözüme kargalar bile güler. Beş yıl ve vergi incelemesi şartının kaldırılması halinde, eh işte olarak karşılanabilecek bir sonuç ortaya çıkabilir. 2024 yılına devreden KDV tutarının 1 trilyon 2 milyar TL olduğu dikkate alındığında; 2 milyon 616 bin 282 mükellefin çok önemli bir rakamı yıllar itibarıyla finansman yükü olarak taşımaya devam ettiği anlaşılmaktadır. Bu tutarın tamamının gider yazdırılması bütün mükelleflerin Kurumlar Vergisi mükellefi olduğu kabulü ile genel oran %25 dikkate alınarak yaklaşık 250 milyar TL az Kurumlar Vergisi ödemelerine neden olur.

Velhasıl, sonraki döneme devreden KDV’yi beş gün içinde mükelleflerin hesabına iade etme ve İngiliz modeli hedefi olarak başlayan süreç; 5 yıl geçsin, inceleyelim, uygun bulursak Gelir ve Kurumlar Vergisi uygulamasında gider yazabilirsin şekliyle Çin işkencesine dönüştürülmüş durumda.…