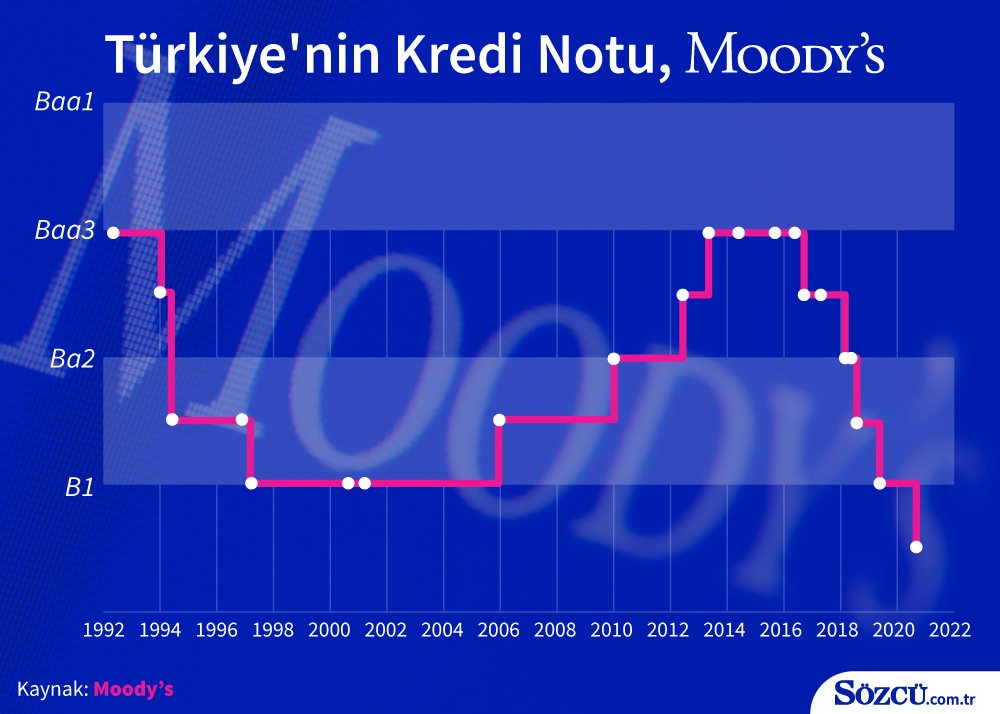

Böylece Türkiye'nin kredi notu, tarihinin en düşük seviyesine gerilerken, "yatırım yapılabilir" seviyenin de 5 kademe altına gerilemiş oldu. 2001 krizinde bile bu seviye görülmemişti.

B1 ve B2 not seviyeleri, Moody's tarafından yapılan sınıflandırmada "yüksek derecede spekülatif" olarak değerlendiriliyor.

Bu not seviyesinde Türkiye ile birlikte, Uganda, Tanzanya, Etiyopya ve Kenya gibi ülkeler yer alıyor.

ÜÇER GEREKÇE

Moody's tarafından yapılan açıklamada, not indiriminin temel gerekçeleri 3 maddede şöyle sıralandı:

1- Türkiye'nin dış kırılganlıklarının bir ödemeler dengesi kriziyle sonuçlanması olasılığı artıyor.

2- Türkiye'nin kredi görünümüne dair riskler artarken, ülkenin kurumları sorunların etkili bir şekilde çözümü konusunda gönülsüz ya da aciz görünüyor.

3- Yıllardır Türkiye'nin bir güç kaynağı olan mali tamponları tükeniyor.

"Negatif" görünüm kararı için ise şu üç gerekçeye yer verildi:

1- Türkiye'nin mali göstergeleri, önümüzdeki yıllarda beklenenden daha hızlı bir şekilde daha kötüye gidebilir.

2- Yetkililerin sorunlara dönük yetersiz tepkisine ilişkin aşağı yönlü riskler de Türkiye'nin önümüzdeki yıllarda tam anlamıyla bir ödemeler dengesi krizi yaşaması olasılığını artırıyor.

3- ABD ve Avrupa Birliği (AB) ile ilişkiler ile Doğu Akdeniz'deki gerilimleri içeren birkaç cephede artan jeopolitik riskler, herhangi bir kriz için hızlandırıcı olabilir.

ÖDEMELER DENGESİ KRİZİ RİSKİ

Mooy's not kararının temel gerekçelerinden olan "Türkiye'nin dış kırılganlıklarının bir ödemeler dengesi kriziyle sonuçlanması olasılığı artıyor" görüşüne ilişkin şu gerekçeleri sıraladı:

* Türkiye'nin hem brüt hem de net döviz rezervleri, yıllardır aşağı doğru sürükleniyor ancak şu an milli gelire oranla son on yılların en düşük seviyesinde. Bu durumun gerekçesi, Merkez Bankası'nın (TCMB) 2020 yılı başından bu yana TL'yi savunmak için başvurduğu başarısız girişimler.

* Altın hariç brüt döviz rezervleri, 4 Eylül 2020 itibarıyla 44,9 milyar dolar seviyesinde. Bu, yıl başından bu yana yüzde 40'lık düşüş olduğunu gösteriyor.

* Türkiye, brüt rezervlerini artırmak için, Katar ile swap (takas) hattını 3'e katlayıp 15 milyar dolara çıkarmak ve bankaların zorunlu karşılık oranlarını artırmak dahil bir dizi adım denedi ancak her açıdan mevcut rezerv seviyesi yaklaşan dış borç ödemelerine karşı olağanüstü düşük bir tampon oluşturuyor.

2001’deki ekonomik kriz nedeniyle dönemin Başbakanı Ecevit’in önüne yazar kasa fırlatan Ahmet Çakmak Sözcü'ye yaptığı açıklamada, “Ülkenin ekonomisi şu an ağlanacak halde. Artık emekliyim. Esnaf olsam tepkimi koyardım” demişti. Çakmak'ın Ecevit'in önünde yazar kasa fırlatması 2001 krizinin sembol görüntüsü olmuştu

2001’deki ekonomik kriz nedeniyle dönemin Başbakanı Ecevit’in önüne yazar kasa fırlatan Ahmet Çakmak Sözcü'ye yaptığı açıklamada, “Ülkenin ekonomisi şu an ağlanacak halde. Artık emekliyim. Esnaf olsam tepkimi koyardım” demişti. Çakmak'ın Ecevit'in önünde yazar kasa fırlatması 2001 krizinin sembol görüntüsü olmuştuREZERV VE KARADENİZ GAZI

* Moody's, bir ülkenin döviz rezervlerinin dış borç ödemeleri ile yurt dışı yerleşiklerin mevduatlarını karşılamaktaki yeterliliğini gösteren "dış kırılganlık göstergesi"nin, 2019'daki yüzde 263'lük seviyeden 2021'de yüzde 409 seviyesine yükselmesini öngörüyor. Bu da Türkiye'nin, dünyadaki risk iştahına ilişkin değişimlerden yüksek derecede etkileneceğini gösteriyor.

* Bir kriz durumunda yetkililer, dış borç ödemeleri için, bankaların TCMB'de tuttuğu 44 milyar doları da kullanabilir ancak böyle bir durum, kıt döviz kaynaklarını korumak için hükümetin sınırlamalar koyması riskini artıracaktır.

* 2020'de TMCB'nin swaplara (takas) bağımlılığı çok hızlı bir şekilde arttı. Martta 30 milyar dolar olan TCMB'nin swap kaynaklı net yükümlülüğü, temmuz sonunda 53 milyar dolara yükseldi.

* Son dönemde keşfedilen gaz kaynağı ödemeler dengesine biraz destek sunabilir ancak Türkiye'nin dış risklerini azaltmak için yeterli hızda kullanıma girmeyecek.

DEMİREL: BORCU ÇEVİRMEK ZORLAŞACAK

Yalova Üniversitesi'nden Doç. Dr. Baki Demirel, Moody's kararını sozcu.com.tr'ye değerlendirdi. "Burada temel sıkıntı, borçların çevrilemeyeceği endişesi. Sadece özel sektörün değil, kamunun da yükümlülüklerinin dolarlaşması" diyen Demirel, enflasyon hedeflemesi ile uyumsuz para ve kur politikasının, küresel koşulların dış talep sorunu yaratmasının, iç talebe bağlı büyümenin sınırlı olmasının, yani büyümenin sınırlılıklarına karşın borçların yüksek oluşunun borç toleransı endişesi yarattığını dile getirdi.

"Bu koşullarda kredi genişlemesi ödemeler dengesi krizi riskini artırdı" diyen Demirel, sözlerine şöyle devam etti: "Kur politikasının enflasyon hedefi ile uyumsuzluğu, sürdürülebilirliğin zorluğu spekülatif endişeleri besliyor. Tabii bu borç çevirmeyi daha da zorlaştıracak, maliyetini artıracak bir karar. Böyle devam ederseniz B3 olur diyorlar. Zaten B3'ten sonrası tufan. Geçici politikalarla bu işleri artık sürdüremeyeceğimiz açık. Sorunların sonuçlarına değil de nedenlerine odaklanan kapsamlı bir makro plan gerekiyor."

Uzmanlar not kararını şöyle yorumladı:

Moody's Türkiye'nin kredi notunu B2'ye düşürdü. Bu seviye, iktidar partisinin 2003'te devraldığı kredi notunun altında. Hem de tarihsel olarak en düşük seviye.

H/T: @e507 pic.twitter.com/JgD5ZpMTgw

— uğur gürses (@ugurses) September 11, 2020

Hatırlayalım: Moody’s TR’nin kredi notunu Mayıs 2013’te yatırım yapılabilir seviyeye yükseltmişti. Eylül 2016’da yatırım yapılabilir seviyenin yeniden altına çekti. Son 4 yıldır da not düşüşü sürmekte. Dünkü rating aksiyonu ile yatırım yapılabilir seviyeden 5 kademe aşağı indik. pic.twitter.com/cHLwQUBNCh

— Gizem Öztok Altınsaç (@GizemAltinsac) September 12, 2020